Ⅲ 安全性分析

1.流動性分析(安全性分析)の分類

(1)流動性分析(安全性分析)の目的による分類

①長期固定化資産に対する長期安定な資金の確保

⇒長期分析:固定比率、固定長期適合率、自己資本比率 など

②短期的な負債支払に対する入金タイミングの適合

⇒短期分析:流動比率、当座比率 など

(2)流動性分析の対象による分類

①静態的流動性(安全性)

一時点における支払義務と支払手段の対比で静態的な支払能力を表します。

貸借対照表を用いた支払能力の分析が中心となります。

②動態的流動性(安全性)(キャッシュ・フロー分析で解説します)

一期間における収入と支出の対比で動態的な支払能力を表します。

キャッシュ・フロー計算書を用いた資金繰りなどの支払能力の分析となります。

(3)留意事項

流動比率などは、不良在庫や不良債権、有価証券の含み損、仮払金等の費用性資産、回収不能な繰延税金資産などの存在により表面上は良くなります。

そのため、各主要資産項目(売掛金や棚卸資産)についての回転期間分析や内容の精査なども必要となる場合があります。

2.資金流動性分析

(1)資金流動性分析の一般的な計算式

①流動比率

・1年内の支払手段と支払義務を対比し支払能力を見ます

・一般に100%以下の場合に注意が必要です

・比率が悪い=流動資金で固定資産を賄っているといえます

・支払及び回収それぞれのサイトを考慮する必要があります

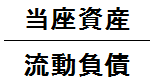

②当座比率(酸性試験比率)

・短期に支払充当可能な当座資産による確実な支払能力です

・流動比率が良く、当座比率が悪い場合、過剰在庫の可能性がありますので、棚卸資産回転期間を見ると有用です

※ 当座資産=現金預金+売上債権+有価証券(流動)-貸倒引当金

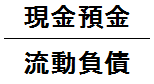

③現預金比率

・端的な支払能力ですが拘束性預金の有無に注意が必要です

・業種や企業の状況(支払サイト等)により資金繰り上の必要額は異なり画一的な判断は困難です

Q5.右の3社のうち、決済条件が同等であれば、

どの会社が最も安全性が高いでしょうか。また、

それぞれの会社の流動性分析(安全性分析)を行って

ください。

(2)その他流動性分析

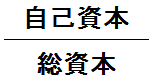

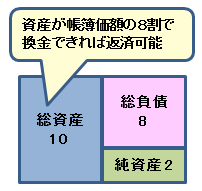

①自己資本比率

・財務安定性を示し、資本構成の健全性を示す重要指標です

・資産の含み益は反映されず、画一的評価はできません

・資金調達(借入)の際、考慮されることが多いです

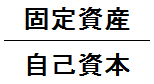

②固定比率

・自己資本の固定資産への使用率を示します

・固定化する投下資金と自己資本の関係です

・100%以下ならかなり健全ですが、固定負債による成長機会を逸している可能性に注意が必要です

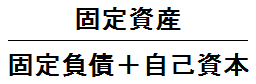

③固定長期適合率

・固定資産に対する長期資本の比率で少なくとも100%以下が必須といわれています

・固定比率は100%超でも固定長期適合率が100%以下なら安定的といえますが、他人資本コスト(支払利息)や

減価償却費を賄える利益の有無に注意が必要です

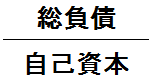

④負債比率

・資本構成の良否を判断する指標です

・自己資本比率の代わりに用いられることがあります

上記の安全性分析については、次の図のように貸借対照表の構造で直感的に理解できることが望まれます。

但し、これまで見てきました通り、あくまでも勘定科目の内訳等に左右されますので、分析に当たっては、詳細な検討が必要となることに留意が必要です。

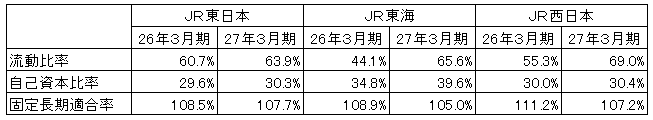

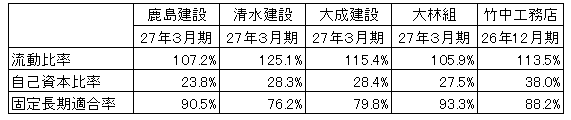

Q6.次の会社の各指標を計算してみましょう。

また、業種・業態が同じであれば、どの会社が最も安全性が高いでしょうか。

。

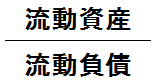

参考①.自己資本比率と他人資本調達(借入金・社債等)

自己資本比率の良否は、銀行等が企業に対して貸付を行う際の判断要素として良く用いられます。

これは会計上の資産の帳簿価額は取得原価主義に基づく金額であり、必ずしも換金価値を表しているわけではないためです。

参考②.入金サイトと流動比率

流動比率は一般的に同業他社間では比較が可能ですが、業種が異なれば、安全と考えられる

流動比率が変化することに留意が必要となります。

流動比率100%は適切な目安でしょうか

本件に関する詳細は説明は、拙書(書籍のご案内参照)にて詳細に説明をしておりますが、事実、次の表の通り、業種によって一般的な流動比率は異なることとなります。