7-4.減価償却費

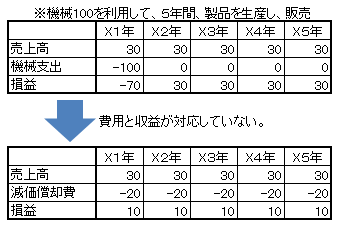

固定資産は、支出の時期の方が費用化の時期よりも早くなります。また、減価償却費の計算方法によって計上される利益が変化します。

①「減価償却費」という科目の役割

例えば、会社が巨額の固定資産の取得(工場の建設など)をしたとします。このとき、工場の

建設費用を一度に費用として計上しますと、その期の利益が大幅に減少する一方で、その後は工

場を操業しているにもかかわらずその取得費用が計上されませんので、利益が大きく計算される

こととなってしまいます。

本来、工場などの固定資産は長年に渡って利用するものですので、固定資産の取得価額は、

一度に費用化せずに、固定資産の使用可能期間(耐用年数)に渡って毎年少しずつ費用化すること

により(つまり、固定資産の価値の減少分のみを各期の費用とすることにより)、収益と費用の対

応を図るのです。

このような処理を減価償却と呼び、この処理によって

生まれた費用を減価償却費といいます。

また、減価償却は現金の流出を伴いませんので、利益

調整に利用されやすい特徴もあり、注意が必要な勘定科目

です。

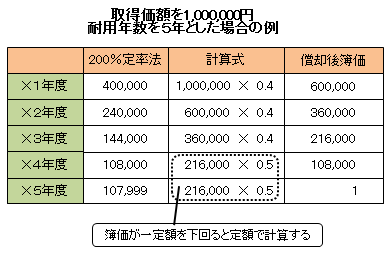

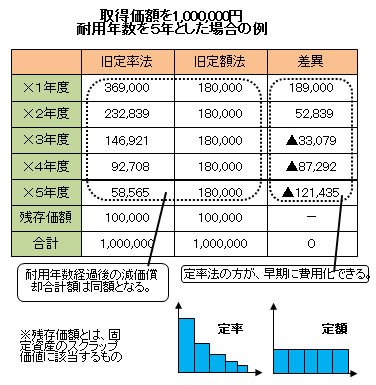

②減価償却費の計算方法は一つではありません。

減価償却費の計算方法として、主として、毎年一定額を費用化する「定額法」と毎年一定率を

費用化する「定率法」があります。

日本では一般的に建物を除く有形固定資産に対しては定率法が使われる場合が多く、建物及び

無形固定資産では定額法が使われています。その他、「生産高比例法」などもありますが、適用

事例としてはそれほど多くはありません。

また、固定資産の使用可能年数は、通常、あらかじめ知ることは困難ですので、多くの場合、

法人税法において資産の種類ごとに細分化して定められた耐用年数(法定耐用年数)が用いられます。

③計算方法による利益の変化

原則的には一度決めた減価償却の方法が継続されますが、途中で計算方法を変更した会社には注意

が必要です。固定資産の減価償却方法を変更することにより費用の金額が変化し、その年の利益の金

額が変化することになるのです。

2010年3月期の例では、固定資産の減価償却方法を定率法から定額法に変更したことにより、利益

が99億円以上増加した例もあります(東証1部上場の製造業)。

減価償却方法を変更した会社については、その理由(有価証券報告書等に記載されています。)の

合理性にも注目したいところです。

なお、最近は国際財務報告基準を見据えて、減価償却の方法を定率法から定額法に変更する企業が

多く見られます。

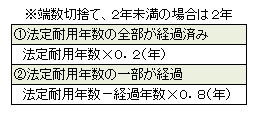

④減価償却にあたっての耐用年数

減価償却を行う際の耐用年数については、一義的には当該資産の経済的耐用年数を見積もり決定することとなりますが、

一般的には法人税法の規定に基づく耐用年数が利用されることが多くなっています。

なお、中古資産を取得した場合は、原則として合理的に見積もった年数によりますが、法人税法上は、簡便的な計算方法

も定められています。

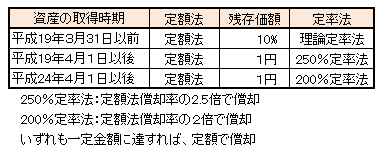

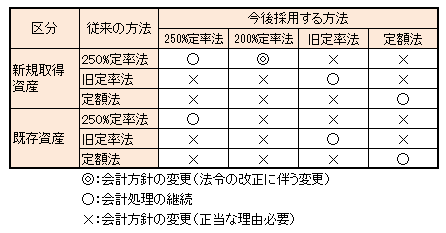

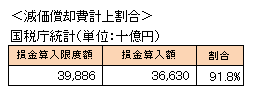

⑤減価償却費に関する制度改正

近年、法人税法の改正により減価償却方法が2度変更されていますが、本来、減価償却費の金額

は当該固定資産の使用等に伴う価値の費消パターンによるべきもので、政策的に定めるものではあ

りません。

なお、既存資産のうち平成19年3月31日以前に取得した減価償却資産に旧定率法を採用し、か

つ、平成19年4月1日以後取得した減価償却資産に250%定率法を採用していたときに、平成24年

4月1日以後新規取得資産について200%定率法を採用する場合には、法令等の改正に伴う変更に

準じた正当な理由による会計方針の変更として取り扱うことができます。

その他の変更の場合は、会計方針の変更に際し、正当な理由が必要となります(継続性の原則)。

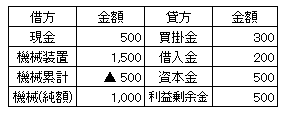

⑥減価償却累計額の表示

固定資産の取得時から現在までの減価償却費の累積額を減価償却累計額といい、減価償却累計額を取得価額から控除する形式で表示することを間接法、直接控除して表示することを直接法といいます。

間接法により、各企業の固定資産の投資規模、再投資予定時期等を予測することができることから、開示面でも重要な概念となっています。

①企業A(売上高:100,000、利益:5,000) ②企業B(売上高:100,000、利益:5,000)

企業Aも企業Bも直接控除した貸借対照表は同じですが、企業Aは同じ売上高を得るためでも企業Bに比べ多額の設備が必要であり、また、減価償却累計額から見て相当程度耐用年数を経過し老朽化していることが伺えます。