事業承継

単に『事業承継』と言っても、その選択肢・方法論は多岐に渡ります。

例えば、事業(保有株式)を親族に承継させたり、社内の親族以外の役位職員に承継させ自身(及びその一族)は株式を所有し続ける方法のほか、保有する自社株式を他社に売却し現金化したり、会社の事業を他社に譲渡し事業の縮小・資金回収を図るなど、様々な方法があります。

事業承継の方法を検討する際には、会社や事業の現状及び将来見通し、後継者の状況等を踏まえ、承継までの期間・年数も考慮しながら、事業継続の面からも資金・税金対策の面からもベストの方法を選択し、それに向けて進めていくことが重要です。事業承継の方法により、問題点や今後の対策が異なってきますので、それぞれの状況に合わせて適切な対策を講じる必要があります。

まずは現時点において、どのくらいの企業価値(保有株式の価値)があり、相続等によってどのくらいの税金が必要となるのか、相続税の負担を減らすためにはどのようにすればよいのか、事業承継の手法としてどのようなものがあるのかなどを一度把握しておくことも有用だと思います。

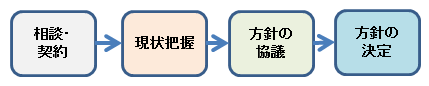

①相談・契約

まずは公認会計士・税理士等の専門家にご相談ください。事業承継に関するおおまかな内容(事業承継の手段、スケジュール、費用等)をご説明させていただきます。その上で業務内容・報酬等を明確にしたうえで守秘義務など必要な事項を盛り込んだ契約書を締結いたします。また、同時に現状把握のために必要な資料等のご説明をさせて頂きスムーズな業務の実施を図ります。

②現状把握

まずは会社の現状を把握します。会社の事業内容、取引先、従業員の状況、抵当・担保の状況、株主構成などの経営環境を分析するとともに、企業価値評価の観点から貸借対照表・損益計算書の分析(デューデリジェンス)を行い、経営計画、資金繰りの検討を行います。

また、必要に応じてキャッシュ・フロー計算書等、具体的な事業承継計画のために必要な資料の作成を行います。この時点で企業価値(相続税評価額の試算)をさせて頂きますので、事業承継の具体的なイメージを把握することができます。

③方針の協議

経営環境の分析、企業価値評価結果などの結果を御報告するとともに、承継方法の案(それぞれのメリット・デメリットを含む)を提示し、関係者の意向を聴取いたします。承継方法は、一つに絞れる場合と二つ以上の選択肢を同時並行に進めていく場合などがあります。

④方針の決定

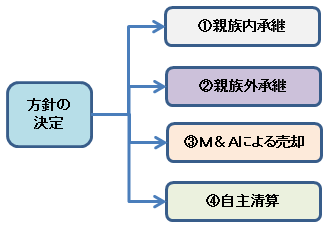

事業承継方針が定まりますと経営計画、株価対策のための方策・スケジュールを策定し、事業承継計画を作成します。事業承継計画の内容は、選択した事業承継の手法により異なります。事業承継の手法は大きく分けて次の通りです。

①親族内承継

創業者の御子息等、親族内で事業を承継する方法で最も一般的な事業承継のスタイルです。

②親族外承継

創業者の一族に適任者がいない場合、外部から経営の専門家等を招へいし、事業を承継させる

方法です。

③M&A等による売却

経営を任せる適任者がいない場合、他社への売却等を行うことにより、事業を承継させる方法です。

④自主清算

残念ながら有効な事業承継方策が無い場合、自主清算(解散)を行うこととなります。その場合でも

従業員の受け入れ先の検討、債務の確定などを行う必要があります。

★相続時精算課税制度の活用

株式の評価額は相続発生時の時価とされています。しかしながら、相続時精算課税制度を利用した場合、相続が発生したとしても贈与時の時価で評価されますので、自社の価値が今後増加する場合(たまたま現在の業績が悪い場合などを含む)、相続時精算課税制度の利用により相続税額を減少させることができます。

もちろん、将来の価値が下がった場合はマイナスの効果となりますので注意が必要です。

この制度の一番のメリットは、相続税額を確定させることができることであり、かつ、その後の配当金は子(相続人)の所得・財産となりますので、いたずらに相続財産が増加することを防止することもできます。

なお、配当金額を小さくするなど一定期間株式価値を下げる方法などもありますので、専門家にご相談ください。

★経営承継円滑化法の民法特例

民法は、相続人(遺族)の生活の安定や相続人間の平等を確保するために、相続人(兄弟姉妹を除く)に最低限、相続の権利を保障しています。これを「遺留分」といい、被相続人からの生前贈与や遺言などによって、他の相続人が過大な財産を取得したために自分の取得分が遺留分より少なくなってしまった場合には、その相続人が贈与された財産などを取り戻すことができます(遺留分減殺請求権)。

しかしながら、中小企業の経営者の場合、その個人資産の大部分が自社株式や事業用資産ですので、相続人が複数いる場合、経営者が遺言や生前贈与によって後継者に自社株式や事業用資産を集中して承継させようとすると、他の相続人の遺留分を侵害してしまう可能性があり、この遺留分が、中小企業の円滑な事業承継にとって大きな制約となっているのです。

これを解消する手段として、経営承継円滑化法の民法特例があります。