相続時精算課税制度

1.制度の概要

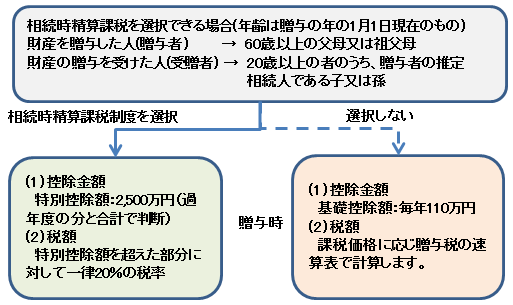

相続時精算課税の制度とは、原則として60歳以上の父母又は祖父母

から、20歳以上の推定相続人である子又は孫に対し、財産を贈与した

場合において選択できる贈与税の制度です。

なお、この制度を選択すると、その選択に係る贈与者から贈与を受

ける財産については、その選択をした年分以降全てこの制度が適用さ

れ、「暦年課税(いわゆる通常の贈与税計算)」へ変更することはで

きません。

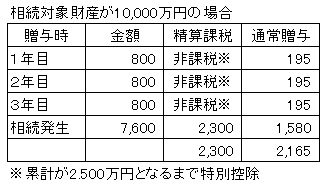

また、この制度の贈与者である父母又は祖父母が亡くなった時の相

続税の計算上、相続財産の価額にこの制度を適用した贈与財産の価額

(贈与時の時価)を加算して相続税額を計算します。

このように、相続時精算課税の制度は、贈与税・相続税を通じた課

税が行われる制度です。

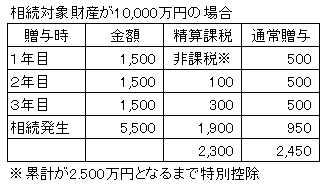

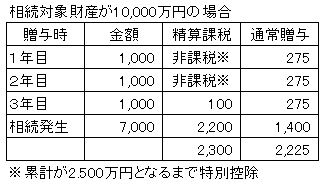

ただし、やり方によっては、相続時精算課税制度を利用した方が不利な場合もありますのでご留意ください。相続時精算課税制度のメリットの一つとして、株式のように時価が変動する相続財産の価値を固定することができる点が挙げられます。

2.事業承継への活用

株式の評価額は相続発生時の時価とされています。しかしながら、相続時精算課税制度を利用した場合、相続が発生したとしても贈与時の時価で評価されますので、自社の価値が今後増加する場合(たまたま現在の業績が悪い場合などを含む)、相続時精算課税制度の利用により相続税額を減少させることができます。

もちろん、将来の価値が下がった場合はマイナスの効果となりますので注意が必要です。

この制度の一番のメリットは、相続税額を確定させることができることであり、かつ、その後の配当金は子(相続人)の所得・財産となりますので、いたずらに相続財産が増加することを防止することもできます。

なお、配当金額を小さくするなど一定期間株式価値を下げる方法などもありますので、専門家にご相談ください。