事業承継円滑化法の民法特例

1.概要

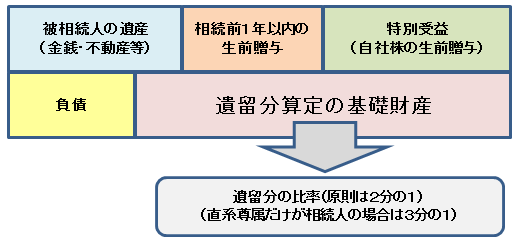

民法は、相続人(遺族)の生活の安定や相続人間の平等を確保するために、相続人(兄弟姉妹を除く)に最低限、相続の権利を保障しています。これを「遺留分」といい、被相続人からの生前贈与や遺言などによって、他の相続人が過大な財産を取得したために自分の取得分が遺留分より少なくなってしまった場合には、その相続人が贈与された財産などを取り戻すことができます(遺留分減殺請求権)。

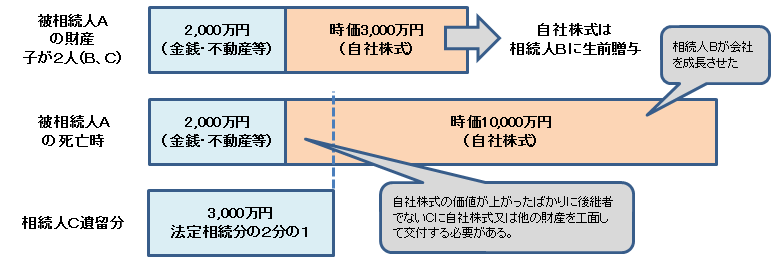

しかしながら、中小企業の経営者の場合、その個人資産の大部分が自社株式や事業用資産ですので、相続人が複数いる場合、経営者が遺言や生前贈与によって後継者に自社株式や事業用資産を集中して承継させようとすると、他の相続人の遺留分を侵害してしまう可能性があり、この遺留分が、中小企業の円滑な事業承継にとって大きな制約となっているのです。

<相続財産のイメージ>

そのため、(1)遺留分の事前放棄、(2)経営承継円滑化法の民法特例の活用という制度があります。

(1)遺留分の事前放棄

遺留分を放棄するには、放棄しようとする非後継者が自分で家庭裁判所に申立てをして許可を受けなければならないため、放棄のメリットのない非後継者にとっては大きな負担となります。

(2)経営承継円滑化法の民法特例

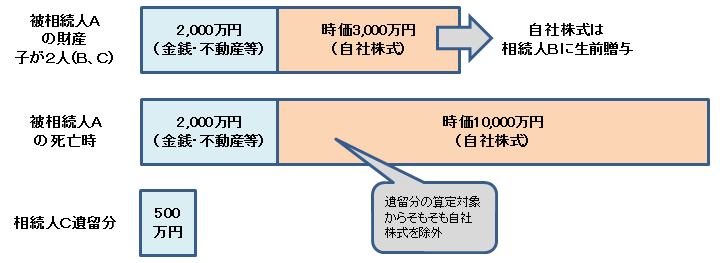

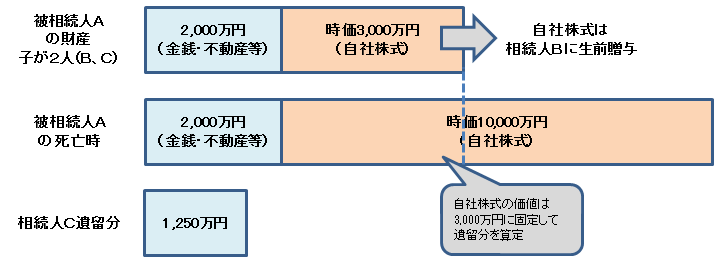

経営者から後継者に生前贈与された自社株式について、遺留分算定基礎財産から除外することができます。また、経営者から後継者に生前贈与された自社株式について、基礎財産に算入する際の価額を固定することもできます。

この特例は、いずれも後継者を含む現経営者の推定相続人全員の合意を前提とするもので、経済産業大臣の確認と家庭裁判所の許可が必要となっていますが、いずれの手続も後継者が単独で行うことができますので、後継者以外への事務的な負担が少ないことが特徴です。

2.経営承継円滑化法の民法特例の内容

後継者を含む経営者の推定相続人全員の合意により、経営者から後継者に生前贈与された自社株式について、(1)遺留分算定の基礎財産から除外する「除外特例」、(2)遺留分算定の基礎財産に算入する際の価額を固定する「固定特例」があります。なお、一部の自社株式を除外特例の対象とし、残りを固定特例の対象とすることも可能となります。

(1)除外特例

後継者と非後継者は、後継者が経営者から生前贈与等によって取得した自社株式について、遺留分算定の基礎財産に算入しない、という合意をすることができます。

この合意の対象とした自社株式については、遺留分算定の基礎財産に算入されず、遺留分減殺の対象から外れますので、相続によって自社株式が分散することを防止することができます。

(2)固定特例

後継者と非後継者は、後継者が経営者から生前贈与等によって取得した自社株式について、遺留分算定の基礎財産に算入する価額を合意時点の価額とすることを合意することができます。

この合意の対象とした自社株式については、遺留分算定の基礎財産に算入する際、その価額が当該合意の時における価額に固定されるので、後継者は、将来の価値上昇による遺留分の増大を心配することなく経営に専念することが可能となります。なお、合意する株式の価額は、その適正さを裏付けるために「合意の時における相当な価額」であることについて、弁護士、公認会計士、税理士の証明が必要となっています。

(3)非後継者への配慮

上記の除外特例又は固定特例に関する合意をする際には、非後継者が経営者からの生前贈与等によって取得した財産についても、遺留分算定の基礎財産に算入しないという合意をすることができます。これを活用して、後継者と非後継者の間のバランスをとって、相互に納得できる内容となるよう工夫をすることが重要です。

3.民法特例を利用するための主な要件

(1)会社

民法特例を受けるためには、中小企業であることが必要であり、3年以上継続して事業を行っている非上場会社である必要があります。

(2)先代経営者

民法特例を受ける先代経営者は、過去又は現在において、会社の代表者である必要があります。また、先代経営者の推定相続人のうち、少なくとも一人に対して会社の株式を贈与していなければいけません。

(3)後継者

民法特例を受ける後継者は、先代経営者の推定相続人であり、現在において、会社の代表者である必要があります。また、先代経営者からの贈与等により株式を取得して、会社の議決権の過半数を保有する必要があります。

(4)合意の必要条件

民法特例に係る合意をする際には以下の条件をクリアしている必要があります。

①当事者(先代経営者の遺留分を有する推定相続人全員)の合意

②合意の対象となる株式を除くと、後継者が議決権の過半数を確保することができないこと

(合意書の内容)

1)必ず記載しなければならない事項

① 合意が会社の経営の承継の円滑化を図ることを目的とすること

②後継者が経営者からの贈与等により取得した自社株式について

・遺留分算定の基礎財産から除外する旨

・遺留分算定の基礎財産に算入すべき額を固定する旨

③ 次の場合に非後継者がとり得る措置

・後継者が㈪の合意の対象とした自社株式を処分した場合

・後継者が経営者の生存中に代表者を退任した場合

(措置の例)

・非後継者は、合意を解除することができる。

・非後継者は、後継者に対し、対象株式を他に処分して得た金銭の一定割合に相当する額を支払うよう請求することができる。

・非後継者は、後継者に対し、一定の違約金、制裁金を請求することができる

2)必要に応じて記載する事項

④ 後継者が経営者からの贈与等により取得した自社株式以外の財産(事業用資産など)を遺留分算定の基礎財産から除外する旨

⑤ 推定相続人間の衡平を図るための措置

⑥ 非後継者が経営者からの贈与等により取得した財産を遺留分算定の基礎財産から除外する旨