不動産賃貸の活用

昨今、不動産市場が活況と言われていますが、特に賃貸物件の建設が活況となっています。具体的な数値としても、住宅着工件数(出典:国土交通省)をみると

持家 平成26年1月~11月 261,545件 ⇒ 平成27年1月~11月 260,926件 と減少している一方、

貸家 平成26年1月~11月 329,713件 ⇒ 平成27年1月~11月 344,983件 と増加しています。

これは何故でしょうか。一つに賃貸の不動産は相続税の恩恵を受けることができるためといわれています。以下、具体的に見ていきたいと思います。

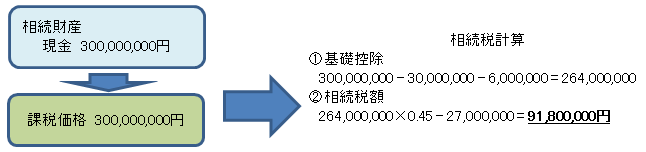

例:被相続人の子が1人のみ。

相続財産 : 現金預金 3億円 の場合

と、相続税は91,800,000円必要となります。

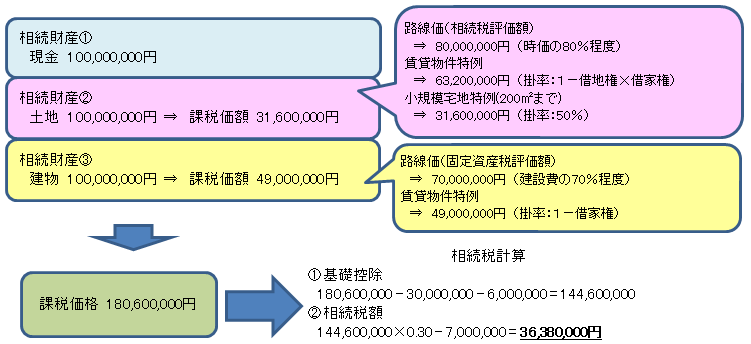

しかしながら、上記3億円の現金預金のうち2億円を支払って賃貸マンション(土地1億円、建物1億円)を取得した場合の相続税額は次の通りとなります。

※土地の評価額は取得価額、建物の固定資産税評価額は70百万円とし、評価倍率は1.0とします。

土地の面積は200㎡とします。

借地権割合:70%、借家権割合:30%とします。

すなわち、5542万円の相続税の節税効果が得られます。

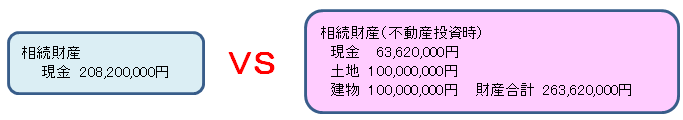

但し、相続後の財産は次の通りとなり、手許に残る現金は、賃貸用物件を取得しない場合に比べて144,580,000円少なくなるため、将来的に土地及び建物を活用して、それ以上の収益を得ることが前提となります。

このケースでシミュレーションを行うと

例① 賃料収入 16,000,000円/年(投資利回り 8.0%) ⇒ 287,200,000円の収入 (得)

例② 賃料収入 10,000,000円/年(投資利回り 5.0%) ⇒ 220,000,000円の収入 (得)

例③ 賃料収入 5,000,000円/年(投資利回り 2.5%) ⇒ 164,000,000円の収入 (得)

例④ 賃料収入 4,000,000円/年(投資利回り 2.0%) ⇒ 152,800,000円の収入 (得)

例⑤ 賃料収入 3,000,000円/年(投資利回り 1.5%) ⇒ 141,600,000円の収入 (損)

※いずれも賃貸物件の維持管理費用は収入の30%、不動産所得の所得税率を20%、20年後に土地・建物を100,000,000円で売却する場合を想定となり、

不動産賃貸物件から概ね年間330万円の賃料収入を得ることができないような物件であれば(利回りを考慮すればそれ以上)、素直に相続税を納付した

方が、結果としては得となります。

なお、前提条件によって結果は変わりますので、個別の事案については、詳細なシミュレーションは専門家にお問い合わせください。